São Paulo – Com uma renda familiar mensal de 6 mil reais é possível financiar, no máximo, um imóvel de 186 mil reais nos bancos públicos. Já famílias que ganham 40 mil reais por mês podem financiar um imóvel de 1,2 milhão de reais nesses bancos.

As constatações são resultado de uma simulação feita pelo Canal do Crédito, site que compara os custos de financiamentos e aplicações financeiras.

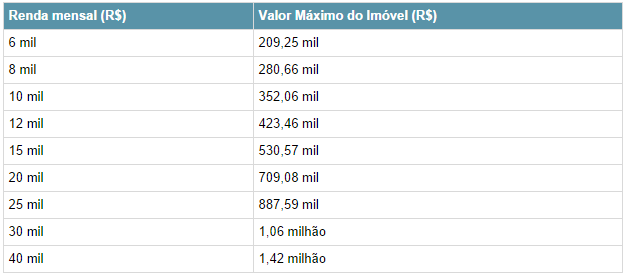

O levantamento, feito a pedido de EXAME.com, mostra o valor máximo que pode ser financiado na compra de um imóvel para nove faixas de renda familiar, que variam entre 6 mil reais e 40 mil reais.

A simulação considerou a renda familiar, não individual, porque esse é o parâmetro comumente usado nos bancos para liberação do financiamento.

Em uma família com dois membros, na qual cada um ganha 5 mil reais por mês, por exemplo, é considerada uma renda familiar de 10 mil reais caso ambos participem do financiamento.

O levantamento levou em conta os valores de entrada mínimos exigidos pelos bancos em cada faixa de renda e considerou que o comprador pode comprometer até 30% da renda com as prestações.

Foi usado um prazo de financiamento de 30 anos, período máximo praticado geralmente praticado entre os bancos.

Famílias com renda menor do que R$ 6 mil conseguem financiar imóveis incluídos no programa de incentivo criado pelo governo, o Minha Casa Minha Vida.

Veja nas tabelas a seguir os resultados da simulação de financiamento entre os bancos públicos e os bancos privados.

Bancos públicos*

*Banco do Brasil e Caixa Econômica Federal, com entrada de 10% do valor do imóvel e taxa média de juros de 9,175%

Fonte: Canal do Crédito

Bancos privados*

*Itaú e Bradesco, com entrada de 20% do valor do imóvel e taxa média de juros de 9,1625%

A maior diferença entre os financiamentos de bancos públicos e privados está no valor da entrada para parcelar o imóvel.

Enquanto a Caixa Econômica Federal e o Banco do Brasil aceitam valores iniciais que correspondem a 10% do valor total do imóvel, em bancos privados, como Bradesco e Itaú, essa faixa sobe para 20%.

As taxas de juros médias praticadas pelos bancos são semelhantes, mas a simulação mostra que em alguns casos os bancos privados podem praticar juros menores, a despeito da crença corrente de que os bancos públicos oferecem sempre condições mais vantajosas.

Segundo Marcelo Prata, presidente do Canal do Crédito, os juros nos bancos privados podem ser mais baixos dependendo do relacionamento do cliente com a instituição e da intenção do banco de captar um volume maior de recursos por meio das operações de crédito imobiliário. “Os bancos privados costumam ser mais agressivos e dispostos a negociar”.

Por outro lado, as taxas de balcão, que são aquelas apresentadas a clientes sem relacionamento prévio com a instituição, costumam ser mais baixas nos bancos públicos, sobretudo na Caixa.

O que os bancos pesam para liberar o financiamento

Para evitar a falta de pagamento das parcelas do imóvel no futuro, diante de uma situação de desemprego, por exemplo, é recomendável pagar um porcentual de entrada maior ao financiar o imóvel. Quanto mais alto o valor, mais baixos serão os juros pagos pelo comprador.

É preciso tomar cuidado, no entanto, para não comprometer toda sua poupança com o imóvel. A orientação, segundo Marcelo Prata, é destinar o máximo valor possível à entrada, mas desde que sobre uma reserva financeira para cobrir imprevistos.

“Se o comprador tem apenas o valor da entrada, ou se esse valor for muito baixo, talvez seja melhor guardar mais dinheiro antes de adquirir o imóvel”, diz Prata.

Os bancos também podem cobrar juros maiores, ou reduzir o limite da quantia a ser emprestada, caso a família seja composta por trabalhadores formais com pouco tempo de trabalho na empresa.

Não só no financiamento imobiliário, como no de carros, o banco pode liberar menos recursos ou até negar a concessão de crédito caso analise que grande parte da renda da família ficará comprometida com o pagamento das parcelas.

Caso o endividamento total da família seja controlado, e todas as contas sejam pagas em dia, a análise pode ser menos rigorosa, dependendo das regras de cada instituição financeira.

—-

Post originalmente publicado em Exame

Receba as nossas novidades, dicas de negociação e tendências do Mercado Imobiliário!

Assine nossa NEWSLETTER e fique por dentro das notícias do setor, diariamente! Inscreva-se, também, em nosso CANAL NO YOUTUBE.

Esse conteúdo é publicado sob a licença Attribution-Noncommercial-No Derivative Works 3.0 Unported.